2026 May -akda: Howard Calhoun | [email protected]. Huling binago: 2025-01-24 13:26:31

Ang buwis sa ari-arian ay tumutukoy sa mga panrehiyong uri ng buwis. Direktang isinasagawa ang pagkolekta. Ang paksa ng pagbubuwis ay mga legal na entity na mayroong real estate at movable property sa kanilang balanse. Ang pamamaraan ng pagkalkula at istraktura ng buwis ay may ilang mga tampok.

Pagkalkula ng corporate property tax

Sa Russia, dalawang uri ng pagbubuwis ang ginagawa: ang una ay federal taxes, ang pangalawa ay territorial fees. Ang mga pederal ay napapailalim sa mga pangkalahatang tuntunin na itinatag ng Pamahalaan ng Russian Federation.

Ang mga buwis sa teritoryo ay napapailalim sa pagbabago sa mga tuntunin ng pagbabayad, mga rate o coefficient ayon sa desisyon ng mga lokal na awtoridad. Mula sa puntong ito, ang buwis sa ari-arian ng korporasyon ay isang buwis sa teritoryo. Alinsunod dito, ang mga rate at pamamaraan ng pagbabayad nito ay tinutukoy ng mga lokal na awtoridad. Kasabay nito, may mahalagang kinakailangan - ang mga lokal na batas at regulasyon para sa anumang layunin ay hindi dapat sumalungat sa mga pederal na dokumento, lalo na sa Tax Code ng Russian Federation.

Mga Tampok

Bago magsimula ng negosyo, ang pangunahing isyu ay dapat ang pag-aaral ng mga aspetong pambatasan ng bawat uri nito. Ang priyoridad sa prosesong ito ay ang isyu ng pagbubuwis. Halimbawa, dapat maging interesado ang isang negosyante sa anong batas sa corporate property tax ang ipinapatupad at anong mga panuntunan ang idinidikta nito?

Ang mga artikulo 372-386 ng Tax Code ng Russian Federation ay itinuturing na mga isyu para sa pag-aayos ng buwis na ito. Bilang karagdagan, dapat subaybayan ng mga tagapamahala at accountant ang mga pagbabago sa larangan ng pagbubuwis sa dalawang antas: pederal at teritoryo.

Ang Ang buwis sa ari-arian ng korporasyon ay isang partikular na uri ng buwis na kinikilala bilang paksa nito na movable o immovable property na nakalista sa balance sheet ng isang enterprise bilang fixed asset. Ngunit maraming subtleties at reserbasyon.

Nuances

Mayroong ilang mga nuances na kailangang malaman ng mga manager at accountant ng mga negosyo upang maiwasan ang mga error sa pag-uulat. Halimbawa:

- Lahat ng kumpanya, anuman ang partisipasyon ng mga founder, ay napapailalim sa iisang accrual at pamamaraan ng pagbabayad. Ibig sabihin, walang pinagkaiba ang corporate property tax para sa parehong mga domestic na kumpanya at dayuhang organisasyon.

- Ang susunod na feature ay may kinalaman sa mga enterprise na gumagamit ng UTII at STS sa kanilang trabaho. Ginagamit ng mga naturang legal na entity ang kadastral na halaga ng mga bagay na hindi natitinag bilang base sa buwis.

- Kung ang negosyo ay nagmamay-ari ng residential premises, sila ay bubuwisan hindi alintana kung sila ay nakalista bilang fixed asset ohindi.

- Kung ang real estate o iba pang mga uri ng materyal na ari-arian mula sa listahan ng mga fixed asset ay naupahan o inilipat sa pamamahala ng tiwala, kung gayon ang pagbabayad ng buwis sa ari-arian ng kumpanya ay hindi kinansela. Ang nasabing bagay ay exempt sa buwis kung ito ay ihiwalay pabor sa ibang entity na hindi nakalista bilang nagbabayad ng buwis na ito.

- Gayundin, para sa pagbubuwis, hindi mahalaga kung ang karapatan sa ari-arian ay nakarehistro sa mga katawan ng estado o hindi, ang aktwal na paggamit ay isinasaalang-alang. Hindi kinansela ng mga ganitong pangyayari ang pangangailangang bayaran ito.

Sino ang nagbabayad?

Ang bawat uri ng buwis ay inilaan lamang para sa ilang partikular na kategorya ng mga entidad ng negosyo. Kasabay nito, pinapanatili ang kalayaan sa pagpili ng nagbabayad ng buwis. May karapatan siyang malayang pumili ng sistema ng pagbubuwis at mga uri ng buwis.

Para naman sa mga liham ng batas sa corporate property tax, dapat kang sumangguni sa Artikulo 374 ng Tax Code ng Russian Federation. Ayon dito, sinisingil ang buwis sa mga sumusunod na uri ng ari-arian:

- Tunay at naililipat na ari-arian na pag-aari ng mga legal na entity.

- Kabilang ang mga uri ng ari-arian na inilipat para sa pansamantalang paggamit sa ibang mga kumpanya o indibidwal.

- Tunay at naililipat na ari-arian ng mga kumpanyang may partisipasyong dayuhan.

- Inilipat ang ari-arian sa balanse ng negosyo sa ilalim ng kasunduan sa konsesyon.

- Pag-aari ng mga kumpanyang tumatakbo sa Russian Federation at walang mga opisyal na tanggapan ng kinatawan.

Ano ang hindinabubuwisan?

Kasabay nito, ang pangunahing criterion para sa buwis sa ari-arian ng mga organisasyon sa Moscow o sa alinmang lungsod ay nananatiling isa - pagmuni-muni sa balanse bilang isang fixed asset.

Kasabay nito, ang isang listahan ng mga uri ng ari-arian na hindi itinuturing na mga bagay ng pagbubuwis ay tinukoy sa antas ng pambatasan:

- Mga bagay ng pamamahala sa kalikasan.

- Pagbabahagi ng lupa.

- Mga bagay na pinagmulan ng tubig.

- Iba pang likas na yaman.

- Mga pasilidad sa pagtatanggol ng sibil.

- Mga bagay ng serbisyo militar.

- Property na kabilang sa mga istrukturang unit ng mga ahensyang nagpapatupad ng batas.

- Property ng mga serbisyo at istruktura na itinutumbas sa isa sa mga serbisyong ito.

- Mga bagay na pangkultura.

- Nuclear installation.

- Icebreaker at barko.

- Mga bagay sa espasyo.

Para sa higit pang impormasyon tungkol sa isang partikular na uri ng bagay, mangyaring sumangguni sa mga lokal na batas at regulasyon.

Exempt na kategorya

Sa ilalim ng exemption, kaugalian na unawain ang dalawang kategorya: ganap na exempt na mga paksa at mga paksang may karapatan sa mga benepisyo. Gayunpaman, mayroong isang pangunahing pagkakaiba sa pagitan nila. Samakatuwid, dapat silang malinaw na makilala. Kaya, kasama sa listahan ng exempt na kategorya ang mga sumusunod na organisasyon:

- Mga asosasyong nag-aayos at nagdaraos ng mga laro ng football para sa kampeonato ngayong taon (2018).

- Major football organization o FIFA.

- Mga entity na direktang nauugnay sa FIFA, gaya ng mga subsidiary nito.

- Mga kumpanyang itinatag atlumalahok sa 2014 Olympic Games.

- Mga organisasyong nagme-market sa mga kaganapang ito.

Pamamaraan para sa pagbibigay ng mga benepisyo

Ang mga benepisyo ng buwis sa ari-arian ng korporasyon ay ibinibigay din sa dalawang antas: pederal at teritoryo. Maaaring kabilang sa mga benepisyo ng pederal ang buong exemption o exemption para sa ilang uri ng ari-arian. Ang mga benepisyo sa rehiyon, ang kanilang pamamaraan para sa pagtukoy at pagpapatupad ay nasa kakayahan ng mga lokal na awtoridad.

Kung pinag-uusapan natin ang tungkol sa mga exemption ayon sa uri ng ari-arian, maaaring pansamantala o ipatupad ang mga naturang exemption nang walang katiyakan. Ang buong impormasyon sa bahaging ito ay makikita sa Artikulo 381 ng Tax Code ng Russian Federation.

Nalalapat din ang mga espesyal na benepisyo sa pagsasanay. Ang mga pamamaraan para sa kanilang pagpapatupad at iba pang mga panuntunan ay dapat linawin sa mga lokal na awtoridad.

Preferential category

Ilang kumpanya ang hindi nagbabayad ng ganitong uri ng buwis.

- Prosthetic at orthotic na kumpanya.

- Mga negosyong parmasyutiko. Sa kanilang mga aktibidad, ang mga uri ng ari-arian na kasama sa mga proseso ng produksyon ay hindi binubuwisan.

- Property ng mga organisasyong tumutugon sa mga isyu ng mga may kapansanan. Ang isang mahalagang kondisyon ay ang bahagi ng mga taong may kapansanan sa kumpanya ay dapat na hindi bababa sa 80%. Ang exemption ay may kinalaman sa mga uri ng ari-arian na ginagamit para sa pagpapatupad ng mga aktibidad ayon sa batas.

- Real at movable property na pag-aari ng mga abogado, tagapagtaguyod atnotaryo.

- Mga organisasyong nagsasagawa ng mga aktibidad sa relihiyon at espirituwal at pang-edukasyon.

- Mga organisasyong nagsasagawa ng mga aktibidad na pang-agham at pananaliksik

- Mga residente ng economic zone na may mga espesyal na pagsasaayos para sa unang 5 taon.

May karapatan ang mga awtoridad sa teritoryo na independiyenteng gumawa ng mga pagsasaayos, kabilang ang mga pagdaragdag sa kagustuhang bahagi. Dapat ipasok ang mga inobasyon pagkatapos ng pag-apruba sa mga nauugnay na batas.

Isang kapansin-pansing halimbawa ng pagdaragdag ng teritoryo ay ang rehiyon ng Moscow. Dito, ang object ng buwis sa ari-arian ng mga organisasyon ay hindi napapailalim sa buwis kung ito ay kabilang sa mga organisasyong pambadyet at munisipyo ng lungsod ng Moscow.

Procedure of settlements

Ang mga pagkalkula ay ginawa ayon sa isang simpleng formula. Higit na mahalaga ay ang legal na aspeto. Upang mahanap ang huling halaga, kailangan mong malaman ang rate ng buwis at ang halaga ng base ng buwis. Ang rate ng buwis ay nakatakda sa pederal na antas - 2.2%. Ang mga pagsasaayos ng teritoryo ay hindi maaaring lumampas sa markang ito.

Ang corporate property tax base ay kinakalkula bilang ang average na halaga ng object ng pagbubuwis para sa taon. Nalalapat ang sumusunod na formula:

Ang tinantyang presyo ng object ng pagbubuwis sa unang araw ng buwan ay idinaragdag sa halaga ng property sa huling araw ng panahon ng pag-uulat. Ang resultang halaga ay hinati sa 13. Ang kabuuan ay ginagamit kapag kinakalkula ang corporate property tax para sa mga legal na entity bilang kabuuan ng tax base

Ang kabuuang halaga ng buwis ay magiging katumbas ng rate ng buwis na na-multiply sa base ng buwis na hinati sa 100%.

Mahalagatandaan, kung ang isang kumpanya ay gumagamit ng ari-arian ng ibang tao batay sa isang pansamantalang kasunduan sa paggamit, ang coefficient ay mag-iiba - ang bilang ng mga buwan kung kailan ito binalak na patakbuhin ang ari-arian.

Mga prinsipyo ng pagbuo ng base sa buwis

Ang base ng buwis ay nararapat na espesyal na pansin, dahil ang panghuling halaga ng buwis, ang kawastuhan o mga pagkakamali sa mga paraan ng pagkalkula ay nakasalalay dito. Gaya ng nabanggit na, kinakatawan ng halagang ito ang average na halaga ng bagay para sa panahon ng buwis. Ngunit mayroong isang bilang ng mga bagay kung saan ang mga kalkulasyon ay dapat gawin sa isang hiwalay na pagkakasunud-sunod. Ito ay:

- Mga nakapirming asset ng mga negosyo na nakikibahagi sa sistema ng supply ng gas ng populasyon.

- Mga uri ng fixed asset na dating napapailalim sa iba't ibang mga rate depende sa sistema ng buwis.

- Mga bagay mula sa listahan ng mga fixed asset na matatagpuan nang hiwalay sa enterprise at nag-iingat ng hiwalay na balanse.

- Mga nakapirming asset kung saan mayroong legal na obligasyon na panatilihin ang mga talaan ng buwis sa aktwal na lokasyon ng mga ito.

Kasabay nito, pinapayagang bawasan ang base ng buwis sa halaga ng mga pamumuhunan, kung pinag-uusapan natin ang pamamaraan para sa pagkalkula ng mga buwis ng mga pagpapadala o hydrotechnical na negosyo.

Mga rate ayon sa uri ng property

Gaya ng nabanggit na, ang mga rate ay indibidwal para sa bawat rehiyon. Ang itinatag na marka - 2, 2% - ay ang pinakamataas na pigura. Ang mga rate sa mga rehiyon ay hindi maaaring mas mataas kaysa sa halagang ito. Isaalang-alang ang ilang feature ng paglalapat ng mga rate depende sa uri ng property.

Kondisyonindicator - 0% ang nalalapat sa mga sumusunod na kategorya:

- Mga bagay ng mga pangunahing pipeline ng gas.

- Mga negosyong kasama sa paggawa at pag-iimbak ng helium.

- Mga kumpanyang nakikibahagi sa pagpapaunlad at mga teknikal na plano ng mga lugar ng mineral.

- Mga kumpanyang nakikibahagi sa dokumentasyon ng disenyo at gawaing pagtatayo sa ngalan ng mga negosyo sa larangan ng produksyon at pag-iimbak ng helium, paglalagay ng mga pangunahing pipeline ng gas.

Ang kumpletong listahan ng mga bagay na may 0% na rate ay inaprubahan ng Decree of the Government of the Russian Federation sa ilalim ng numerong 2188.

Ang mga rate na 1.6% ay may kaugnayan para sa mga pasilidad na bahagi ng mga aktibidad sa produksyon ng mga kumpanya sa mga industriya sa itaas.

Property ng mga riles ng tren para sa pangkalahatang paggamit at iba pang mga pasilidad mula sa industriyang ito ay may rate na 1%. Ang batayan para sa mga naturang kalkulasyon ay Dekreto ng Pamahalaan Blg. 504. Kung ang mga naturang pasilidad ay itinayo at inilipat para magamit pagkatapos ng Disyembre 30, 2016, kung gayon may karapatan silang maglapat ng mga salik ng pagbabawas sa mga kalkulasyon.

Ang mga real estate sa buong bansa, maliban sa Moscow, kung saan ipinag-uutos ang corporate property tax mula noong taon, at ang cadastral value ay ginagamit bilang base, ay kwalipikadong maglapat ng 2% rate. Sa Moscow, ang mga naturang bagay ay tumatanggap ng rate na 1.4%.

Ang isang kapansin-pansing halimbawa ng isang indibidwal na solusyon sa teritoryo ay ang rehiyon ng Yaroslavl. Dito, binibigyang prayoridad ang mga proyektong pamumuhunan na ipinatupad sa pinakamahalagang sektor para sa rehiyon. Para sa mga naturang kumpanya at sa kanilang ari-arian, may ibinibigay na ratepagpili: 0 hanggang 2%.

Kung hindi pa natukoy ng mga awtoridad sa teritoryo ang mga rate para sa ilang partikular na uri ng ari-arian, nalalapat sa kanila ang pangkalahatang tuntunin - ginagamit ang mga maximum na halaga.

Legal na Balangkas

Sa legal na aspeto, ang buwis na ito ay ginagabayan ng isang buong listahan ng mga artikulo at mga probisyon mula sa batas. Kailangang malaman ng isang accountant ang mga sumusunod na artikulo:

- Ang sitwasyon ng mga entidad ng negosyo kung saan ipinag-uutos ang buwis na ito - artikulo 373 ng Tax Code ng Russian Federation. Narito ang mga pamamaraan at panuntunan para sa parehong mga domestic at dayuhang kumpanya.

- Ang impormasyon tungkol sa kung aling bagay at sa anong mga prinsipyo ang binubuwisan ay tinukoy sa artikulo 374 ng Tax Code ng Russian Federation. Inilalarawan nito ang pamamaraang naaangkop sa parehong hindi natitinag at naililipat na ari-arian.

- Ang pederal na halaga ng corporate property tax rate, gayundin ang pamamaraan para sa pagbuo nito sa mga teritoryal na dibisyon, ay kinokontrol ng Artikulo 380 ng Tax Code ng Russian Federation.

- Artikulo 375 ng Kodigo sa Buwis ng Russian Federation ay nagpapaalam tungkol sa kung ano ang base sa buwis at kung anong mga prinsipyo ang dapat itong matukoy.

- May mga paglilinaw din tungkol sa panahon ng buwis. Sa pagsasagawa, maraming mga pagpipilian ang ginagamit. Maaaring piliin ng nagbabayad ng buwis ang pinaka-maginhawa para sa kanya gamit ang Artikulo 379 ng Tax Code ng Russian Federation.

Kailan magbabayad?

Mga tuntunin para sa pagbabayad ng mga buwis na may likas na teritoryo ay dapat matukoy ng mga lokal na awtoridad. Kung hindi natukoy ang petsa, ang mga pangkalahatang tuntunin na tinukoy sa mga pederal na batas at iba pang wastong opisyal na dokumento ay nalalapat. Sa pagsasaalang-alang sa termino ng buwis sa ari-arian ng mga organisasyon, sa panahon ng buwis na ito ay pinahihintulutang gawinpaunang bayad. Ang halaga ng buwis ay maaaring bayaran sa pagtatapos ng panahong ito. Ang minimum na halaga ng mga advance payment para sa ganitong uri ng buwis ay hindi bababa sa 25% ng halaga ng buwis.

Mahalagang isaalang-alang na ang mga lokal na awtoridad ay may karapatang tukuyin ang kategorya ng mga nagbabayad ng buwis na hindi kasama sa obligasyong magbayad ng paunang bayad sa panahon ng buwis.

Ang pamamaraan ng pagbabayad ay napapailalim din sa ilang panuntunan:

- Ang mga negosyong may partisipasyong dayuhan na tumatakbo sa Russian Federation sa pamamagitan ng pagbuo ng isang opisyal na tanggapan ng kinatawan ay dapat magbayad ng buwis sa tanggapan ng buwis sa lugar ng pagpaparehistro.

- Ang mga paunang pagbabayad at buwis na ginawa gamit ang kadastral na halaga ng mga bagay ng pagbubuwis ay dapat magbayad ng buwis sa aktwal na lokasyon ng bagay.

- Isinasagawa ng mga domestic enterprise ang lahat ng pagbabayad ng corporate property tax sa lokal na tanggapan ng buwis.

Sa katapusan ng bawat panahon ng pag-uulat, ang mga ulat ay nabuo kapwa sa mga paunang pagbabayad at sa accrual ng mga buwis. Ang paghahatid sa mga may-katuturang awtoridad ay hindi dapat maantala pagkalipas ng 1 buwan pagkatapos ng pagtatapos ng panahon ng pag-uulat. Ang mga ulat ay nabuo kada quarter. Ang bilang ng mga quarter sa isang taon ay nagbibigay ng isang panahon ng buwis. Ang panahon ng buwis ay ibinubuod ng deklarasyon.

Inirerekumendang:

Personal income tax accrual: pagkalkula, pamamaraan ng pagkalkula, pagbabayad

Sa balangkas ng artikulong ito, ang mga pangunahing katangian ng personal na buwis sa kita, ang batayan para sa pagkalkula nito, at ang paggamit ng mga bawas sa buwis ay isinasaalang-alang. Organisasyon ng accounting. Ang mga pagpipilian sa pagbabayad ay ipinakita para sa parehong mga indibidwal at indibidwal na negosyante

Pagkalkula ng mga average na kita sa pagtanggal: pamamaraan ng pagkalkula, mga panuntunan at tampok ng pagpaparehistro, accrual at pagbabayad

Upang makakuha ng kumpiyansa sa kawastuhan ng lahat ng kalkulasyon ng accounting sa pagpapaalis, madali mong magagawa ang lahat ng mga kalkulasyon sa iyong sarili. Ang pagkalkula ng average na kita sa pagpapaalis ay isinasagawa ayon sa isang espesyal na pormula, na, kasama ang lahat ng mga tampok, ay ibinigay at inilarawan sa artikulo. Gayundin sa materyal maaari kang makahanap ng mga halimbawa ng mga kalkulasyon para sa kalinawan

Pagkalkula ng mga allowance sa hilaga sa mga rehiyon ng Far North: pamamaraan ng pagkalkula, pagpapasiya ng laki, mga coefficient

Aling mga rehiyon ang itinuturing na Far North ayon sa batas na na-update noong 2018? Anong mga batas ang kumokontrol sa mga allowance sa hilaga? Mga pangunahing panuntunan para sa pagkalkula ng mga surcharge na ito. Apat na grupo ng mga lokalidad - apat na laki ng mga allowance. Mga tampok, kundisyon, pamamaraan para sa kanilang accrual sa mga batang propesyonal, mga katutubo, mga mamamayan na higit sa 30 taong gulang, mga tauhan ng militar. Mayroon bang koneksyon sa koepisyent ng distrito?

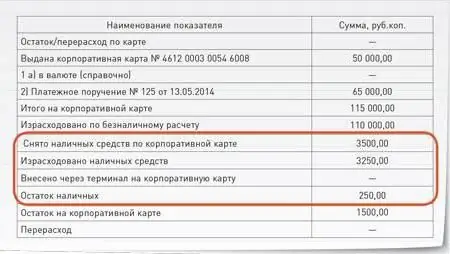

Ulat ng corporate card: halimbawa. Accounting para sa isang corporate bank card

Ang accounting para sa mga corporate card ay medyo simple. Ang mga nakaranasang accountant, bilang panuntunan, ay walang anumang mga problema sa pagtatala ng mga transaksyon. Maaaring magkaroon ng mga kahirapan kapag nag-compile ng isang ulat sa isang corporate card ng isang empleyado kung kanino ito ibinigay

Ano ang buwis sa ari-arian para sa mga retirado? Reimbursement ng property tax para sa mga pensiyonado

Ang mga buwis ay isang mahalagang obligasyon ng mga mamamayan. Halos lahat ay kailangang magbayad. Ang ilang mga kategorya ng mga mamamayan ay ganap na hindi kasama sa mga obligasyong ito, ang isang tao ay tumatanggap lamang ng isang rebate sa buwis. Ano ang masasabi tungkol sa mga pensiyonado?