2026 May -akda: Howard Calhoun | [email protected]. Huling binago: 2025-01-24 13:26:39

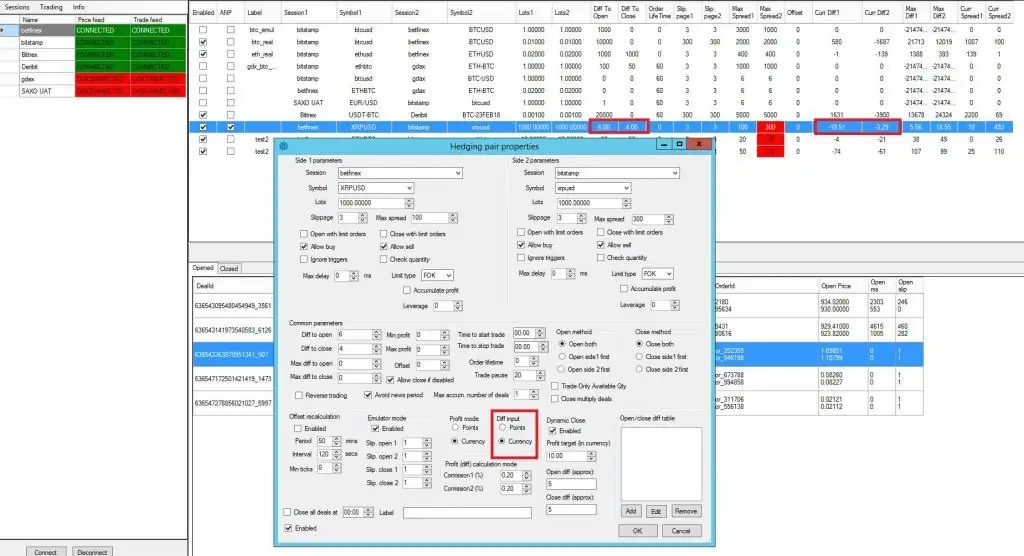

Lahat ng mangangalakal na nag-ispekulasyon sa mga financial market ay gumagamit ng trading account sa kanilang trabaho, kung saan nagaganap ang mga transaksyon. Sa ilalim ng mga tuntunin ng mga kumpanya ng brokerage, mayroon silang margin lending. Ang lahat ng mga transaksyong pinansyal na ginawa ng mga speculators ay nagaganap gamit ang leverage. Ano ang margin, sa simpleng salita - pagpapahiram para sa pangangalakal? Ito, gayundin ang mga tampok at tuntunin ng paggamit nito, ay tatalakayin sa artikulo.

Ang konsepto ng margin

Sa pangangalakal sa mga financial market, ang mga pautang na may marginal na kondisyon ay ibinibigay ng mga kumpanya ng brokerage sa lahat ng kliyente nang walang pagbubukod. Nagbibigay-daan ito sa mga speculators na makipagkalakalan sa mas paborableng mga termino. Ano ang margin? Sa simpleng salita, ito ay isang espesyal na uri ng pautang para sa pangangalakal sa mga pamilihang pinansyal. Ang ganitong uri ng probisyon ng karagdagang pondo ay nagbibigay-daan sa mga kliyente na gumamit ng mga asset ng kalakalan na may pinansiyal na leverage. Iyon ay, ang isang mangangalakal ay maaaring gumawa ng mga transaksyon sa mas paborableng mga tuntunin na may labis sa kanyang sariling depositong pera.

Sa tulong ng leverage, mayroon ang speculatorang pagkakataong gamitin sa kanilang mga transaksyon ang mga karagdagang pondo na ibinigay ng brokerage company. Mayroon itong sariling mga parameter at kundisyon para sa bawat trading account, ang pangunahing nito ay ang pagpapalabas ng loan na sinigurado ng sariling deposito ng trader sa kanyang account.

Leverage

Kapag ang isang kliyente ay nagparehistro sa isang brokerage company at gumawa ng account para sa trabaho, maaari niyang piliin ang pinakaangkop na opsyon para sa kanya ("Standard", "Vip", "Micro" at iba pang mga uri). Kadalasan ay nakadepende ito sa libreng halaga ng pera na handang ipagsapalaran ng speculator, iyon ay, sa kanyang deposito.

Ang Leverage ay ang ratio ng kabuuang halaga ng mga pondo sa trading account sa dami ng lot. Karaniwan, ang mga kundisyong ito ay tinukoy sa kontrata, gayunpaman, may mga broker na nagpapahintulot sa mga kliyente na pumili ng mga ito mismo.

Mga uri ng leverage:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 at higit pa.

Kung mas mataas ang indicator na ito, mas maraming pagkakataon ang isang trader sa mga speculative operations. Ngunit kailangan ding bigyang-pansin ang katotohanan na ang mga panganib sa pananalapi ay tumataas. Samakatuwid, kapag pumipili ng isang uri ng trading account, kailangan mong isaalang-alang na ang pangangalakal na may malaking leverage kung sakaling hindi matagumpay ang pangangalakal ay mabilis na magdadala sa speculator sa Margin Call, iyon ay, ang pagkawala ng karamihan sa deposito.

Ang esensya ng margin trading

Sa "Forex", gayundin sa iba pang direksyonpangangalakal sa mga pamilihan sa pananalapi, walang aktwal na mga benta. Kapag sinabi nila na ang mga mangangalakal ay bumibili o nagbebenta ng anumang mga asset, sa katunayan hindi ito nangyayari, dahil ang lahat ng mga transaksyon ay nakabatay lamang sa pagtataya ng mga pagbabago sa mga quote sa merkado. Kumikita ang kalakalan sa mga pagpapalagay na maaaring matukoy ng maraming tool sa mga pagbabago sa presyo. Ang kita ng negosyante ay binubuo ng mga speculative na transaksyon at kinakalkula sa pagkakaiba sa pagitan ng pagbili at pagbebenta ng isang asset.

Ang esensya ng prinsipyo ng margin ay ang mga pagpapatakbo ng palitan na may mga instrumento sa pangangalakal, nang walang aktwal na pagbebenta o pagbili. Ang lahat ng mga transaksyon ay nagaganap sa pamamagitan ng arbitrasyon. Para sa kalinawan, isaalang-alang ang isang halimbawa. Ang speculator ay pumipili ng ilang trading asset at naglalagay ng order para bumili. Ang isa pang mangangalakal ay nagbubukas ng posisyon sa pagbebenta sa parehong instrumento. Dapat pareho ang dami ng lot. Pagkaraan ng ilang sandali ay may kapalit. Bilang resulta, ang isang speculator ay kumikita at ang isa ay nalulugi. Ang mga kita ng unang mangangalakal ay magdedepende sa dami ng lot at sa bilang ng mga puntos na nakuha.

Ang Margin lending ay nagbibigay-daan sa mga mangangalakal na makabuluhang taasan ang kita. Ito ay dahil sa kakayahang magtakda ng malalaking volume, na kinakalkula sa mga lot. Ipagpalagay na ang isang deal sa isang buong lote ay magiging 10 sentimo bawat 1 punto sa isang microaccount, sa mga karaniwang opsyon ang halagang ito ay tataas ng 100 beses - hanggang $ 10 na may dami ng lot na 0, 1 - 1 sentimo o $ 1 para sa mga karaniwang uri.

Mga tampok ng margin trading

Isang loan nana inisyu ng mga kumpanya ng brokerage, malaki ang pagkakaiba sa mga tuntunin ng mga kondisyon nito mula sa lahat ng iba pang opsyon sa pautang. Isaalang-alang ang mga tampok nito:

- Ang mga pondo ng kredito ay ibinibigay para sa pangangalakal lamang. Hindi magagamit ang mga ito para sa iba pang layunin.

- Ang mga karagdagang halaga ay para lamang sa pangangalakal sa broker na nagbigay sa kanila. Sa exchange trading, kabilang ang Forex, sa pagrehistro ng isang account sa isang dealer, imposibleng gumamit ng mga pondo ng deposito sa pakikipagtulungan sa ibang broker.

- Ang Margin credit ay palaging higit pa sa sariling mga pondo ng isang mangangalakal, hindi tulad ng consumer, bangko at iba pang uri ng mga pautang. Ibig sabihin, ito ay ilang beses na mas malaki kaysa sa halaga ng collateral o margin.

Ang margin lending mode ay makabuluhang pinapataas ang kabuuang dami ng mga transaksyon. Halimbawa, sa "Forex" ang laki ng isang buong karaniwang lot ay 100 thousand USD. e., o US dollars. Naturally, hindi lahat ng speculator ay may kinakailangang halaga ng pera upang makagawa ng mga transaksyon. Kahit na ang karaniwang mga kalahok sa merkado ay hindi kayang bayaran ang mga ganoong malalaking deposito na may mataas na panganib sa pananalapi, kung saan maaaring walang insurance, tanging ang pagliit lamang ng mga ito.

Ang Margin lending ay nagpapahintulot sa kahit na maliliit na kalahok sa merkado na makilahok sa pangangalakal sa pamamagitan ng mga kumpanya ng brokerage at kumita gamit ang leverage. Bilang resulta, tumaas nang husto ang kabuuang dami ng mga transaksyon.

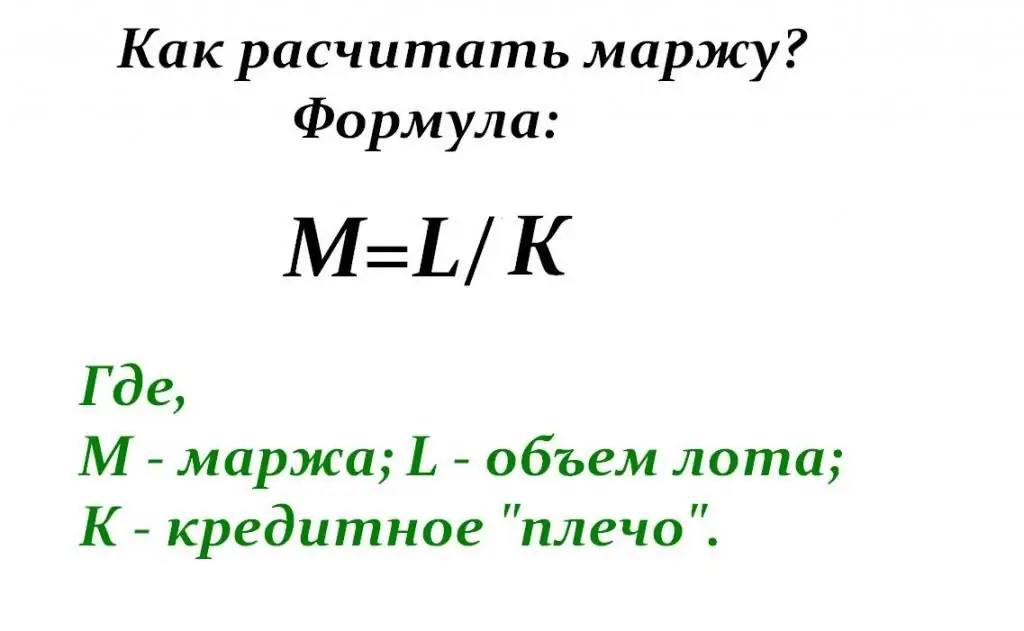

Paano kalkulahin ang margin?

Sa exchange trading, ang mga parameter ng margin o margin ay napakahalaga. Kapag pumipili ng isang trading account, palaging kinakailangang isaalang-alang ang laki ng kreditoleverage at porsyento para sa Margin Call, iyon ay, ang antas ng mga natitirang pondo bago ang sapilitang pagsasara ng transaksyon ng brokerage company.

Depende sa mga kondisyon para sa pagkuha ng margin loan, maaaring iba ang indicator na ito. Sa isang lugar ito ay 30%, habang ang ibang mga broker ay may -0% o mas kaunti. Kung mas mataas ang indicator na ito, na tinatawag ding Stop Out, mas kaunting pagkakataon ang magkakaroon sa trading, ngunit kung ang transaksyon ay isinara sa pamamagitan ng puwersa, ang pagkalugi ay mas mababa.

Halimbawa, ang trading account ng isang trader ay may deposito na $1,000. Sa isang maling nabuksan na posisyon, kapag ang merkado ay sumalungat sa kanyang transaksyon, ito ay isasara sa isang Stop Out ng 30 porsyento, kapag ang speculator ay nakatanggap ng isang pagkawala ng 70%, iyon ay, $ 700, at pagkatapos na ang Margin Call ay naisakatuparan, Ang $300 ay mananatili sa kanyang deposito. Kung ang Stop Out sa mga tuntunin sa pangangalakal ng account ay nakatakda sa 10%, ang pagkalugi ay magiging $900, at $100 na lang ang mananatili.

Ang formula para sa pagkalkula ng margin ay ang mga sumusunod: ang margin ay tumutugma sa dami ng lot na hinati sa laki ng leverage.

Margin ng variation

Ano ito? Anumang transaksyon, gaano man ito isinara - na may tubo o pagkawala, ay ipinapakita sa mga istatistika ng negosyante sa kanyang terminal ng kalakalan. Ang pagkakaiba sa pagitan ng mga tagapagpahiwatig na ito ay tinatawag na margin ng pagkakaiba-iba. Ang bawat kumpanya ng brokerage ay nagtatakda ng limitasyon, iyon ay, ang pinakamababang halaga para sa mga pondo ng deposito ng isang speculator. Kung ang antas ng variation margin sa pangangalakal ay mas mababa sa mga parameter na ito, ang kliyente ng broker ay gagawinmaituturing na bangkarota, at ang kanyang mga pondo mula sa deposito account ay tinanggal.

Upang alisin ang mga posibleng pagkalugi sa pananalapi, ang mga organisasyon ng brokerage ay nagtakda ng mga espesyal na antas sa mga trading account ng mga kliyente, kapag naabot kung aling Margin Call ang susundan. Sa mga terminal ng kalakalan, ang isang babala ay ipinapakita mula sa broker na ang deposito ay umabot sa pinakamababang limitasyon sa balanse. Sa kasong ito, ang mangangalakal ay mayroon lamang isang pagpipilian - upang lagyang muli ang kanyang trading account o mapipilitan itong magsara nang may pagkalugi. Nagbibigay ang margin lending ng hanay ng antas na ito sa loob ng 20-30% ng pangako ng mga pondo.

Kung hindi lagyan muli ng kliyente ang kanyang account, bababa ang kanyang balanse, at sa kasong ito, ang lahat ng posisyon, kung marami sa kanila, ay isasara ng Stop Out, anuman ang kagustuhan ng negosyante. Sa madaling salita, kapag ang balanse sa trading account ay bumaba at ang balanse ng margin ay 20-30%, ang broker ay naglalabas ng babala - isang alok (Margin Call) sa kliyente. At pagkatapos, kapag ang mga pagkalugi ay umabot sa malalaking halaga, at 10-20% na lang ang mananatili sa pledge, ngunit ang deposito ay hindi na pupunan, isinara niya ang transaksyon - Puwersahang Stop Out.

Halimbawa ng Stop Out

Paano ang sapilitang pagsasara ng mga posisyon? Sa pagsasagawa, ganito ang hitsura:

- Sabihin nating may trading account ang isang speculator mula sa kategoryang "Standard."

- Ang kanyang deposito ay $5,000.

- Pinili niya ang pares ng euro/dollar currency bilang asset ng kalakalan.

- Ang leverage ay 1:200.

- Maraming volumepamantayan para sa "Forex" - 100 thousand US dollars, ibig sabihin, ang laki ng deposito ay 5 thousand dollars, na pinarami ng leverage na 200.

- Ang halaga ng deposito sa halimbawang ito ay magiging 10%, ibig sabihin, $500.

- Nagbukas lang siya ng isang trade, ngunit hindi niya nahulaan nang tama ang pagbabago sa mga quote sa market, at nagsimula itong magbigay sa kanya ng mga pagkalugi.

- Sa una, nakatanggap siya ng babala sa terminal - Margin Call, ngunit hindi gumawa ng anumang aksyon at hindi muling naglagay ng kanyang deposito.

- Ang deal ay isinara ng Stop Out na may antas na 20% na itinakda ayon sa mga kondisyon ng kalakalan ng account. Ang negosyante ay nawalan ng $4,900 sa kalakalan. $100 na lang ang natitira sa deposito.

Ipinapakita ng halimbawang ito kung gaano mapanganib ang paggamit ng malaking halaga ng leverage, at ang mga kahihinatnan para sa deposito ng kalakalan. Kapag nangangalakal, palaging kinakailangan na subaybayan ang laki ng margin at mga bukas na posisyon na may maliliit na laki ng lot. Kung mas mataas ang margin funds, mas mataas ang financial risks.

Sa ilang kumpanya ng brokerage, maaari mong independiyenteng i-disable ang serbisyo para sa pagbibigay ng margin trading. Sa kasong ito, ang mga panganib sa pananalapi sa mga rate ng pagpapahiram sa margin ay magiging maximum at aabot sa 100%, at hindi magagamit ang leverage.

Margin contract

Lahat ng kundisyon sa pangangalakal para sa mga account na ibinigay ng mga organisasyong brokerage ay tinukoy sa mga kontrata. Dati, tinitingnan sila ng kliyente, nakikilala ang lahat ng mga punto, at pagkatapos ay pumirma.

Online kapag ang negosyante ay walang pagkakataong bumisita sa opisinabrokerage company, awtomatikong binibigyan niya ang kanyang pahintulot sa kontrata kapag nagrerehistro ng trading account. Siyempre, mayroon ding mga organisasyon na nagpapadala ng dokumentasyon sa pamamagitan ng isang courier o Russian Post. Ang anyo ng kasunduan sa pagpapahiram ng margin ay tinutukoy ng mga kondisyon ng pangangalakal, na nagsasaad ng lahat ng mga kinakailangan at regulasyon.

Maikli at mahahabang posisyon

Ang bawat speculative trade ay may dalawang yugto: pagbubukas at pagsasara ng isang posisyon. Para sa anumang kalakalan na maituturing na nakumpleto, ang isang buong cycle ng transaksyon ay kinakailangan. Ibig sabihin, ang isang maikling posisyon ay kinakailangang magkakapatong sa isang mahaba, at pagkatapos ay isasara ito.

Mga uri ng speculative operations:

- Trading sa pataas na paggalaw ng mga quote - pagbubukas ng mahabang posisyon. Ang ganitong mga transaksyon sa pangangalakal sa mga financial market ay itinalaga bilang Mahaba, o mga pagbili.

- Trading sa bumabagsak na paggalaw ng mga quote - maiikling posisyon, iyon ay, benta, o Short.

Dahil sa rehimen ng pagpapahiram ng margin, ang pangangalakal sa mga pamilihang pinansyal ay naging napakapopular hindi lamang sa malalaking kalahok, tulad ng mga Bangko Sentral, komersyal, mga pondo ng seguro, organisasyon, kumpanya at negosyo, kundi pati na rin sa mga pribadong mangangalakal na hindi may malalaking kapital.

Maaaring kumita ang maliliit na speculators mula sa pangangalakal ng medyo maliit na halaga, at sa karamihan ng mga kaso, 1 hanggang 3% lang ng kabuuang halaga ng kalakalan ang magiging sapat. Bilang resulta, sa tulong ng margin trading, ang kabuuang dami ng mga posisyon ay tumaas nang malaki, at ang mga palitan ay nagdaragdag ng pagkasumpungin at pagkatubig.mga asset sa pangangalakal, na nagreresulta sa isang makabuluhang pagtaas sa daloy ng pera.

Lahat ng mga posisyong binuksan sa Mahaba (mahaba) ay nailalarawan sa pamamagitan ng mga kondisyon para sa pataas na paggalaw ng merkado. At maikli (Maikling) - para sa pagbaba. Maaaring buksan ang mga trade para sa pagbili at pagbebenta na may iba't ibang tagal ng oras. May tatlong uri ng mga ito:

- Mga panandaliang posisyon mula sa ilang minuto hanggang 1 araw.

- Mga mid-term deal - mula ilang oras hanggang isang linggo.

- Mga pangmatagalang posisyon - maaaring tumagal ng ilang buwan o kahit na taon.

Maliban sa yugto ng panahon, ang mga kita ng mangangalakal ay nakadepende sa napiling asset ng kalakalan. Lahat sila ay may kanya-kanyang katangian at katangian, at kung mas malaki ang kanilang liquidity, volatility, supply at demand, mas mataas ang kakayahang kumita ng speculator.

Mga kalamangan at kahinaan ng margin trading

Kung mas maraming leverage ang trading account ng isang mangangalakal, mas maraming panganib sa pananalapi ng pagtaas ng kalakalan. Ang margin lending ay nagbibigay sa speculator ng mga sumusunod na benepisyo:

- Posibleng magbukas ng posisyon na may maliit na equity capital.

- Dahil sa leverage, ang isang mangangalakal ay may mga pakinabang sa merkado at maaaring magsagawa ng mga speculative manipulations sa pangangalakal gamit ang iba't ibang uri ng mga diskarte sa pangangalakal.

- Ang credit margin ay ibinibigay sa mas malaking halaga ng available na collateral at pinapataas ang posibilidad ng mga pondo ng deposito ng sampu at daan-daang beses.

Sa negatiboKasama sa mga sandali ang mga sumusunod na katangian:

- Margin trading, pagtaas ng liquidity ng market, pinapataas ang mga pagbabago sa presyo ng mga asset quotes. Bilang resulta, mas mahirap para sa mga mangangalakal na tumpak na mahulaan ang mga pagbabago sa presyo, at nagkakamali sila kapag nagbubukas ng mga posisyon na humahantong sa pagkalugi.

- Ang leverage na ginamit sa margin lending ay lubos na nagpapataas ng bilis upang makabuo ng kita, ngunit sa parehong oras, kung ang opsyon ay hindi paborable, ito ay may malaking epekto sa mga pagkalugi. Ibig sabihin, sa pamamagitan nito maaari kang kumita nang napakabilis at mawala ang iyong mga pondo sa deposito.

Pinapayuhan ng mga propesyonal ang mga nagsisimula na maging maingat sa pagpili ng mga kundisyon ng isang trading account, na gamitin ang pinakamainam na opsyon sa leverage sa pangangalakal at bigyang pansin ang mga katangian ng mga asset. Dapat alalahanin na ang pagkasumpungin ay maaaring hindi lamang kaibigan ng isang mangangalakal at nagbibigay-daan sa kanya na kumita ng mabilis, kundi maging isang kaaway na humahantong sa madalian at makabuluhang pagkalugi.

Libreng Margin

Sa anumang terminal ng kalakalan, makikita mo ang isang parameter bilang libreng margin. Ano ito? Ang libreng margin ay mga pondo na hindi kasangkot sa pangangalakal at collateral. Iyon ay, ito ay ang pagkakaiba sa pagitan ng kabuuang halaga ng balanse ng deposito at ang credit margin. Kinakalkula lamang ito sa mga bukas na posisyon sa panahon ng bisa ng order, ngunit sa sandaling isara ito ng speculator, ang lahat ng collateral ay ilalabas, at ang kabuuang halaga ng deposito ay ipinahiwatig sa terminal.

Tinutulungan ka ng Free Margin na matukoy kung anong mga pagkakataon ang available habang nakikipagkalakalanang mangangalakal, ilan at sa anong dami ng lote maaari pa rin siyang magbukas ng mga transaksyon sa kasalukuyang oras.

Konklusyon

Ang Margin lending ay nagbubukas ng magagandang pagkakataon para kumita ng pera sa financial market para sa katamtaman at maliliit na kalahok sa merkado, pati na rin sa mga pribadong mangangalakal. Pinapayuhan ng mga propesyonal ang mga nagsisimula na bigyang-pansin ang mga kundisyon sa pangangalakal at pagkilos kapag pumipili ng uri ng deposito account.

Inirerekumendang:

Trading margin at mga kahihinatnan nito

Sa huling ilang taon sa ating bansa ay nagkaroon ng mabilis na paglago ng negosyo. Bawat taon ang bilang ng mga negosyante ay lumalaki nang husto, hindi lamang tumataas ang klima ng pamumuhunan sa ating bansa, kundi pati na rin ang mga bawas sa buwis sa badyet

Mga uri ng tour operator at ang kanilang mga katangian. Mga pag-andar at tampok ng mga aktibidad ng mga operator ng paglilibot

Ang tour operator ay nagbibigay ng malawak na hanay ng mga serbisyo sa paglalakbay at pinapasimple ang pagpapareserba ng mga serbisyo sa iba pang mga lungsod at bansa, na ginagawa ang mga gawaing ito. Sa larangan ng mga serbisyo sa turismo, sumasakop ito ng isang espesyal na angkop na lugar. Sa artikulong isasaalang-alang natin ang mga uri ng aktibidad ng mga operator ng paglilibot

On-lending sa VTB 24: mga tampok ng pamamaraan, mga dokumento at pagsusuri

Pagtingin nang optimistikong sa hinaharap, tila kaya ng nanghihiram ang isang pangmatagalang pautang. Ngunit kung minsan ay lumitaw ang mga hindi inaasahang pangyayari, dahil sa kung saan hindi posible na bayaran ang utang. Ang solusyon sa problemang ito ay refinancing. Ang VTB 24, tulad ng ibang mga bangko, ay may programa sa pag-refinance ng pautang. Sa artikulo, isasaalang-alang namin ang mga kondisyon nito nang detalyado

On-lending consumer loan. On-lending consumer loan na may atraso

Sa kasamaang palad, may mga madalas na sitwasyon kung kailan, nang makapag-isyu ng mortgage o iba pang pautang para sa mga layunin ng consumer, napagtanto ng kliyente pagkaraan ng ilang panahon na hindi niya makayanan ang kanyang mga obligasyon. Maaaring may ilang paraan para makaalis sa sitwasyong ito - mula sa pagsisikap na ayusin ang mga pista opisyal ng kredito hanggang sa pagbebenta ng collateral. Ngunit may isa pang paraan sa labas ng sitwasyon, marahil ang hindi bababa sa masakit - ito ay ang pagpapahiram ng mga pautang sa consumer (ito rin ay muling pagpopondo)

On-lending sa Sberbank loan, car loan: mga review. Posible bang gumawa ng on-lending sa Sberbank?

Refinancing sa Sberbank ay isang magandang pagkakataon upang maalis ang isang "mahal" na pautang. Ano ang mga programa para sa on-lending sa Sberbank ngayon? Sino ang maaaring humiram at sa ilalim ng anong mga kondisyon? Magbasa pa tungkol dito