2026 May -akda: Howard Calhoun | [email protected]. Huling binago: 2025-01-24 13:26:45

Ang letter of credit ay isang transaksyong pinansyal kung saan ang isang order ay ibinibigay sa bangko ng nagbabayad sa direksyon ng bangko ng benepisyaryo. Ang pagmamanipula sa pagbabangko ay isinasagawa sa inisyatiba ng mga kliyente, sa kanilang ngalan alinsunod sa kasunduan sa pakikipagsosyo. Ang order ay binubuo ng pagbabayad ng isang indibidwal o legal na entity sa loob ng balangkas ng mga napagkasunduang kundisyon sa ilalim ng order.

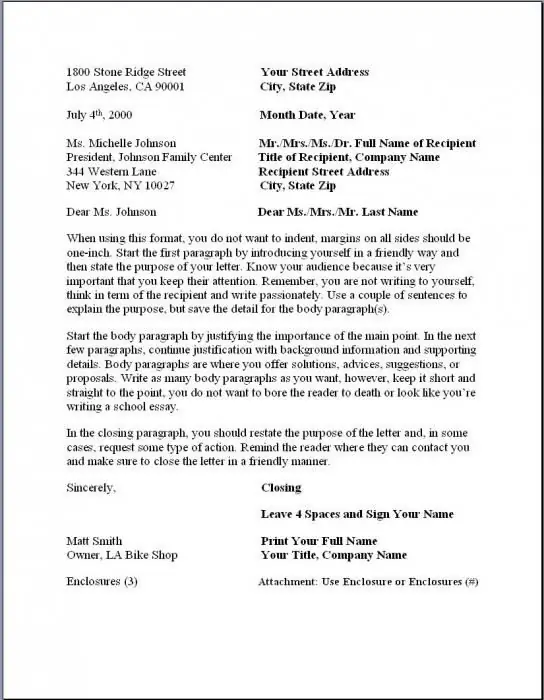

Mga halimbawa ng mga transaksyon sa pagbabangko

Napag-aralan ang konsepto at mga uri ng mga letter of credit, tututuon namin ang katotohanan na ang format na ito ng mutual settlements sa pamamagitan ng isang bangko ay may parehong mga positibong aspeto at mga kakulangan nito. Ang isang liham ng kredito ay maaaring tawaging isang kondisyon na obligasyon sa pananalapi, na tinatanggap ng bangko sa direksyon ng aplikante, ayon sa kung saan ang institusyong pinansyal ay ipinapalagay ang obligasyon na bayaran ang benepisyaryo sa halagang tinukoy sa mga dokumento. Tinutukoy nito ang mataas na antas ng seguridad at nagsisilbing garantiya na wala sa mga partido ang malilinlang. Posibleng ilarawan ang sitwasyon nang mas simple. Halimbawa, ang isang kumpanya ay gustong bumili ng isang partikular na produkto mula sa isa pa, ngunit dahil sa panganib ay hindi nais na bayaran ito kaagad. Sa sitwasyong itohinihiling ng mamimili sa bangko na bayaran ang mga kalakal para sa kanya, na nagbibigay sa kanya ng isang resibo na ang pagbabayad ay magaganap sa ibang pagkakataon, sa pagtanggap ng mga kalakal. Ang bangko ay naglilipat ng isang tiyak na halaga ng mga pondo sa nagbebenta, at pagkatapos, sa batayan ng isang resibo, nangongolekta ng mga pondo mula sa bumibili. Ang mga settlement sa bangko at sa pagitan ng mga partido sa format na ito ay kilala bilang mga settlement sa pamamagitan ng mga letter of credit. Tinutukoy ng mga uri ng letter of credit ang mga indibidwal na subtlety ng partnership sa pagitan ng 4 na partido.

Liham ng kredito bilang isang paraan ng pagbabawas ng panganib

Kapag bumubuo ng mga pakikipagtulungan sa pagitan ng isang negosyante at isang organisasyon, gayundin sa pagitan ng mga indibidwal at indibidwal na mga negosyante, may mataas na panganib na mawalan ng pera o mga kalakal kapag nagtapos ng isang kasunduan o sa mutual settlements. Ang mga uri ng mga liham ng kredito na ipinakita sa sektor ng pagbabangko ay ginagawang posible upang maiwasan ang mga makabuluhang pagkalugi kapag nagsasagawa ng mga transaksyon para sa malalaking halaga. Ang mga panganib ay pinaliit dahil sa ang katunayan na ang anumang proseso sa pananalapi sa loob ng balangkas ng isang sulat ng kredito ay ipinatupad sa ilalim ng mahigpit na kontrol nang sabay-sabay ng dalawang bangko. Ang pagkabigong sumunod sa mga tuntunin ng kontrata sa alinmang partido ay ganap na hindi kasama. Ang supplier ng mga produkto, sa katunayan, pati na rin ang bumibili nito, ay hindi mabibigo na tuparin ang kanilang mga obligasyon sa ilalim ng partnership.

Mga uri ng letter of credit

Kapag gumagamit ng mga letter of credit para sa mutual settlements, napakahalagang piliin ang naaangkop na uri ng operasyon. Ang pagbubukas ng huli ay isinasagawa ng bangko sa direksyon lamang ng nagbabayad, samakatuwid, ang pagpili tungkol sa format ng operasyon ay nananatili sa nagbabayad. Impormasyon tungkol sa pinaghihinalaang subtype ng pagbabangkoang mga transaksyon ay kasama sa kontrata. Alinsunod sa mga pamantayan ng Central Bank ng Russian Federation, kaugalian na makilala ang mga sumusunod na uri ng mga letter of credit:

- Nasaklaw, o idineposito.

- Walang takip, o garantisado.

- Bawiin.

- Irrevocable.

- Nakumpirma. Maaari itong bawiin o hindi mababawi.

Mga sakop at natuklasang transaksyon sa pagbabangko

Ang mga nakadeposito at garantisadong transaksyon ay ang pinakakaraniwang mga settlement sa pamamagitan ng mga letter of credit. Tinutukoy ng mga uri ng letter of credit ang mismong detalye ng mga operasyon.

- Nasaklaw na operasyon. Sa sitwasyong ito, kapag nagbubukas ng isang liham ng kredito, ang naglalabas ng bangko ay naglilipat ng mga pondo mula sa account ng nagbabayad para sa buong halaga ng liham ng kredito. Ito ay tinatawag na coverage. Ang mga pondo ay inililipat sa pagtatapon ng bangko ng tagapagpatupad para sa buong termino ng kontrata.

- Walang takip na operasyon. Ang isang garantisadong operasyon sa pagbabangko ay nagbibigay para sa paglipat ng mga pondo ng nag-isyu na bangko kapag nagbubukas ng isang liham ng kredito. Ang executing bank ay binibigyan lamang ng karapatang isulat ang mga pondo mula sa account nito sa loob ng halaga ng letter of credit. Ang pamamaraan para sa pag-debit ng mga pondo mula sa isang correspondent account na hawak ng nag-isyu na bangko ay tinutukoy ng mga espesyal na kasunduan sa pagitan ng mga institusyong pampinansyal.

Mga pagkakaiba-iba ng isang kumpirmadong transaksyon sa bangko

Ang isang nakumpirmang sulat ng kredito, ang mga uri nito ay maaaring mag-iba depende sa detalye ng mga transaksyon (maaaring bawiin at hindi mababawi), ay isang sulat ng kredito, na maykatuparan kung saan ang nagpapatupad na institusyong pampinansyal ay nagpapalagay ng mga obligasyon na gawin ang pagbabayad, anuman ang katotohanan ng paglilipat ng pera mula sa bangko kung saan ang pagkumpirma ng liham ng kredito ay inisyu. Ang pamamaraan para sa pagsang-ayon sa mga nuances ng operasyon ay tinutukoy ng mga kasunduan sa interbank. Ang sagot sa tanong kung anong kumbinasyon ng mga uri ng liham ng kredito ang imposible ay namamalagi nang tumpak sa kahulugan na ipinakita sa itaas. Hindi katanggap-tanggap ang ibang mga tandem.

Mga transaksyon na mababawi at hindi mababawi

Parehong mababawi at hindi mababawi na mga liham ng kredito ay itinuturing na hindi gaanong sikat sa mga mutual settlement. Ang mga uri ng letter of credit sa kategoryang ito ay mayroon ding sariling mga detalye.

- Ang isang revocable banking operation ay maaaring i-upgrade o ganap na kanselahin ng issuing bank. Ang batayan para sa pagtanggi ay maaaring isang nakasulat na utos ng nagbabayad. Ang koordinasyon sa tatanggap ng mga pondo sa sitwasyong ito ay hindi kinakailangan. Pagkatapos ng pag-withdraw ng letter of credit, walang pananagutan ang nag-isyu na bangko sa nagbabayad.

- Maaari lang bawiin ang isang fail-safe na operasyon kung pumayag ang tatanggap na baguhin ang mga tuntunin ng partnership at isumite ito sa executing bank. Hindi ibinigay ang bahagyang pagbabago ng mga kundisyon para sa kategoryang ito ng mga mutual settlement.

Ang tatanggap ng mga pondo para sa isang transaksyon sa pagbabangko ay may karapatang tumanggi sa pagbabayad, ngunit hanggang sa pag-expire ng panahon ng bisa nito at sa kondisyon na ang nuance na ito ay tinukoy sa kontrata. Pinapayagan ng paunang pag-aayos at pagtanggap ng isang ikatlong partido, napinahintulutan ng mga karapatan ng nagbabayad.

Mga iba't ibang uri ng mga pangunahing format ng pagpapatakbo ng pagbabangko

Hindi lamang ang mga pangunahing uri ng letter of credit, kundi pati na rin ang mga uri nito. Maaaring mabanggit ang mga sumusunod na pagbabago sa transaksyon sa bangko:

- Na may pulang sugnay. Ito ay isang kasunduan alinsunod sa kung saan ang nagbigay ng bangko ay nagbibigay ng karapatan sa nagpapatupad na bangko na magbayad sa anyo ng isang advance sa supplier ng mga kalakal. Ang halaga ng advance ay tinutukoy nang maaga at ibinibigay bago ang serbisyo ay naibigay o ang mga kalakal ay naipadala. Ang mga ganitong uri ng letter of credit ang pinaka-in demand sa mga international settlement, habang pinapataas ng mga ito ang antas ng tiwala sa pagitan ng mga partido.

- Paikot-ikot na operasyon. Ito ay isang sulat ng kredito, na bahagyang binuksan para sa mga pagbabayad sa loob ng halaga ng kontrata. Awtomatiko itong ina-update habang binabayaran mo ang bawat isa sa mga padala ng mga kalakal o para sa isang tiyak na halaga ng mga serbisyo. Para sa isang paikot na pagbawas sa dami ng pera ng kontrata na may sistematikong paghahatid, ang liham ng kredito na ito ay perpekto. Ang mga uri ng letter of credit sa kategoryang ito ay sikat.

Mutual settlements

Kapag nagtatapos ng mga kontrata, dapat ipahiwatig ng mga kontrata ang anyo ng mutual settlements, pati na rin ang mga tampok ng paghahatid ng mga kalakal o ang scheme para sa pagkakaloob ng mga serbisyo. Ang mga nakaplanong uri ng mga liham ng kredito at ang kanilang mga katangian ay kinakailangang inireseta sa mga papeles. Ang mga papel ay dapat maglaman ng sumusunod na impormasyon upang maiwasan ang mga problema:

- Pangalan ng nag-isyu na bangko.

- Pangalan ng institusyong pampinansyal na gagawaserbisyo sa tatanggap ng pondo.

- Data ng pagkakakilanlan ng tatanggap ng mga pondo.

- Laki ng transaksyon sa bangko.

- Mga uri ng documentary credit na gagamitin.

- Format ng pagpapaalam sa tatanggap tungkol sa pagbubukas ng isang transaksyon sa bangko.

- Format ng pagpapaalam sa nagbabayad tungkol sa account number, na nilayon para sa pagdedeposito ng pera. Ang account ay binuksan ng isang tagapagpatupad na institusyong pampinansyal.

- Ang termino ng mismong letter of credit, ang mga tuntunin para sa probisyon ng mga dokumento at ang mga patakaran para sa kanilang pagpapatupad.

- Deal payment specification.

Mahalagang puntos

Upang maging matagumpay ang partnership, ang nagbabayad ay dapat mag-isa o sa tulong ng isang espesyalista na pag-aralan ang format na ito ng mga operasyon sa pagbabangko, na tumutuon sa kung sino ang gumagamit ng mga uri. Ang mga liham ng kredito ay naiiba depende sa format ng mutual settlements. Para sa isang partikular na kaso, kailangan mong piliin ang pinakamainam na format ng pakikipagsosyo. Ito ay nagkakahalaga ng pagsasabi na sa kaso ng paglabag sa format ng pag-areglo, ang lahat ng responsibilidad ay itinalaga sa mga institusyong pinansyal alinsunod sa batas. Tinutukoy nito ang katotohanan na ang mga kinatawan ng mga institusyong pampinansyal ay partikular na matulungin sa pag-verify ng dokumentasyon na nagpapatunay sa paghahatid ng mga kalakal, ang pagganap ng isang tiyak na halaga ng trabaho o ang pagbibigay ng isang serbisyo.

Mga kalamangan at kawalan

Ang ganitong uri ng cashless na pagbabayad ay may parehong mga plus at minus. Kasama sa mga positibong aspeto ng partnership ang pagkakaroon ng 100% na garantiya ng pagbabayadnagbebenta ng mga kalakal o tagapagbigay ng serbisyo. Ang kontrol sa pagpapatupad ng mutual settlements sa ilalim ng transaksyon ay isinasagawa ng mga institusyong pampinansyal mismo, na nag-aalis ng panganib ng pandaraya at ang wastong pagtupad sa kanilang mga obligasyon ng bawat isa sa mga partido. Kapag nagsasagawa ng isang operasyon sa pagbabangko, dahil sa ipinagpaliban na pagbabayad, ang mamimili ay hindi nag-withdraw ng bahagi ng kapital mula sa paglilipat ng ekonomiya. Ang pagbabayad para sa mga kalakal o serbisyo ay isinasagawa na parang installment. Sa oras ng pagpirma ng kontrata, ang mamimili ay maaaring walang pondo sa kanyang mga kamay. Ang sandaling ito ay kumikilos din bilang isang kawalan, ngunit para na sa nagbebenta ng mga kalakal at kinatawan ng mga serbisyo. Nakatanggap sila ng pera nang may pagkaantala. Ito ay nagkakahalaga na banggitin na ang scheme ng letter of credit partnership ay napakakumplikado, at hindi ito posibleng maunawaan kaagad. Gayunpaman, ipinapakita ng kasanayan sa mundo na ang mga negosyanteng minsang sinamantala ang alok ay hindi kailanman gumagamit ng iba pang mga format ng pagbabayad. Ang kalamangan sa mga tuntunin ng mataas na mga tagapagpahiwatig ng seguridad ay ganap na sumasaklaw sa kumplikadong daloy ng trabaho at medyo mataas na komisyon ng mga bangko.

Inirerekumendang:

Ang mga kalkulasyon sa ilalim ng letter of credit ay Ang pamamaraan para sa mga settlement, mga uri ng letter of credit at mga paraan para sa kanilang pagpapatupad

Kapag nagpapalawak ng negosyo, maraming kumpanya ang pumapasok sa mga kasunduan sa mga bagong kasosyo. Kasabay nito, may panganib ng pagkabigo: ang hindi pagbabayad ng mga pondo, hindi pagsunod sa mga tuntunin ng kontrata, pagtanggi sa pagbibigay ng mga kalakal, atbp. credit sa bangko. Ang pamamaraang ito ng pagbabayad ay ganap na tinitiyak ang pagsunod sa lahat ng mga kasunduan at natutugunan ang mga kinakailangan at inaasahan mula sa transaksyon ng magkabilang partido

Mga liham ng negosyo: mga halimbawa ng pagsulat. Halimbawa ng liham pangnegosyo sa Ingles

Mga liham ng negosyo, tuntunin ng magandang asal sa iba't ibang wika, kasaysayan ng negosyo at sulat. Ang kahalagahan ng wastong pagsulat ng mga titik

Mga paraan ng pagpapatupad ng proyekto. Mga pamamaraan at tool para sa pagpapatupad ng proyekto

Ang terminong "proyekto" ay may partikular na praktikal na kahulugan. Sa ilalim nito ay nauunawaan ang isang bagay na minsang ipinaglihi. Ang proyekto ay isang gawain na may ilang paunang data at layunin (kinakailangang mga resulta)

Mga layunin ng mga aktibidad ng Central Bank ng Russian Federation at mga pamamaraan para sa kanilang pagpapatupad

Karamihan sa mga bansa sa mundo ay nagtatag ng isang pambansang bangko na responsable sa paggana ng sistema ng pananalapi ng bansa. Sa Russian Federation, ang Bank of Russia ay binibigyan ng katulad na kapangyarihan

Gaano katagal ang mga rehistradong liham sa Russia at paano sila naiiba sa mga ordinaryong liham?

Maraming tao ang nagtataka kung gaano karaming nakarehistrong mail ang napupunta sa Russia. Ngunit kakaunti ang nagmamalasakit sa kung ano ang nakasalalay sa mga terminong ito. Sakop ng artikulong ito ang dalawa